Рейтинг ведущих компаний АПК и пищевой промышленности Дагестана по итогам 2014–2016 годов демонстрирует, что благоприятными возможностями для роста в условиях санкций, девальвации рубля и господдержки импортозамещения смогли воспользоваться лишь очень немногие предприятия. Появление по-настоящему крупных игроков отрасли по-прежнему остаётся вопросом будущего, хотя в некоторых сегментах, прежде всего в виноградарстве, успехи последних лет неоспоримы. Можно надеяться, что за счёт начатых в последние годы инвестпроектов к концу нынешнего десятилетия в дагестанском АПК более явно обозначат себя и другие точки роста.

Как и первый рейтинг дагестанского АПК и пищепрома, опубликованный ровно два года назад, нынешнее исследование представляет собой отчёт за трёхлетний период (2014–2016 годы), который был весьма благоприятным для отрасли. Вряд ли стоит лишний раз напоминать о том, какое внимание уделялось сельскому хозяйству после начала «санкционных войн» и сколько надежд на быстрый рывок в связи с этим возлагали сами аграрии.

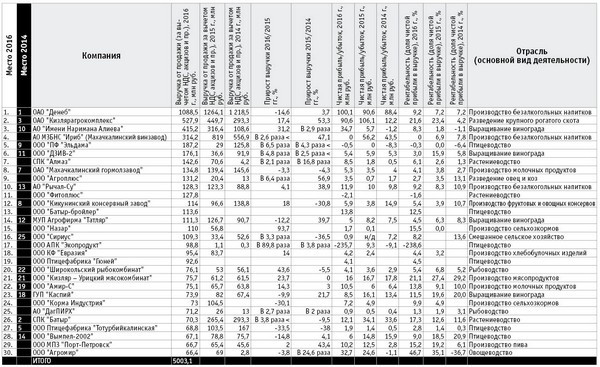

Согласно официальным данным, в 2015 году сельхозпроизводство в Дагестане выросло на 5,1%, а в 2016 году – на 4,7%. По итогам 2016 года валовый объём сельхозпродукции составил 112,5 млрд рублей, или примерно 2,1% от общероссийского показателя. Однако доля крупных (даже по меркам республики) игроков отрасли в этой совокупной цифре остаётся мизерной. Как показывает новый рейтинг дагестанского АПК и пищепрома, в 2016 году совокупная выручка 30 ведущих компаний составила лишь 5 млрд рублей (см. таблицу 1). И при этом ещё надо сделать оговорку, что ряд представленных в рейтинге предприятий в официальной статистике учитываются как промышленные, а не сельскохозяйственные.

Таблица 1. Крупнейшие компании АПК и пищепрома Дагестана (без винноконьячного сегмента)

Источник финансовых показателей для составления рейтинга – данные системы "СПАРК-Интерфакс"

Такая же картина наблюдалась и в первом рейтинге, хотя его совокупные финансовые показатели были существенно ниже. 30 компаний-участников первого рейтинга в общей сложности по итогам 2014 года заработали 3,9 млрд рублей, то есть за последующие два года выручка ведущих игроков дагестанского АПК и пищепрома выросла примерно на четверть. На первый взгляд, это достаточно убедительная динамика, но нельзя забывать о том, что вместе с выручкой значительно росли и издержки аграриев. Вместе с девальвацией рубля подскочили цены на импортное оборудование, высокий уровень ключевой ставки ЦБ в 2015–2016 годах определял дороговизну заёмных средств, доходы населения падали на протяжении трёх лет и т. д.

Полное представление о том, как ведущие компании дагестанского АПК и пищепрома прошли последний экономический кризис, появится через несколько месяцев, после того как будут опубликованы их финансовые результаты за прошлый год. Однако вряд ли стоит ожидать, что общая картина принципиально изменится, а ситуация на входе в новый экономический цикл выглядит не слишком располагающей к быстрому росту. Объёмы господдержки АПК на ближайшие годы заметно снижены, инфляция издержек продолжается (в прошлом году особенно сильно подорожало горючее), а доходы населения пока не демонстрируют уверенного восстановления. Нивелирован и курсовой фактор. По оценке экспертов Центра макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП), к началу этого года реальный эффективный курс рубля по отношению к мультивалютной корзине вернулся на уровень 2013 года.

Возвращаясь ко второму рейтингу, следует, прежде всего, отметить существенные изменения в его структуре и «составе исполнителей», хотя общее количество участников осталось прежним – ровно три десятка (без компаний винно-коньячного сегмента, представленных в отдельной таблице). В первый рейтинг компаний АПК и пищевой промышленности Дагестана, составленный по итогам 2014 года, вошли 30 организаций с выручкой от 35 млн рублей в год, что соответствовало одному миллиону долларов по курсу четырёхлетней давности. Этот же критерий был положен в основу второго рейтинга, но с поправкой на почти двукратную девальвацию российской валюты – теперь минимальный уровень выручки (по итогам 2016 года) был определён в 65 млн рублей, в соответствии со средним курсом доллара 2016 года.

При этом стоит напомнить, что в начале 2015 года правительство изменило базовый критерий отнесения организаций к различным типам бизнеса по объёму выручки. Теперь к компаниям крупного бизнеса относятся предприятия с годовым оборотом выше 2 млрд рублей (раньше – от 1 млрд рублей), компании с оборотом от 800 млн до 2 млрд рублей считаются средним бизнесом (до этого – от 400 до 800 млн рублей), диапазон выручки для субъектов малого предпринимательства определён в 120–800 млн рублей (вместо прежних 60–400 млн рублей), а предприятия с оборотом меньше 120 млн рублей отнесены к микробизнесу.

Проецируя эти критерии на АПК и пищепром Дагестана, легко заметить, что теперь в этой сфере вообще не осталось крупных компаний (если не брать винно-коньячный сегмент). Единственное прежде крупное по формальным признакам предприятие, ОАО «Денеб», теперь относится к среднему бизнесу. Количество малых предприятий АПК и пищепрома Дагестана после изменения критериев сократилось ровно вдвое, а их доля в совокупной выручке участников рейтинга упала в полтора раза и теперь составляет меньше половины. Только пять участников первого рейтинга смогли в 2014–2016 годах нарастить свою выручку темпами, достаточными для преодоления минимального порога для малого бизнеса. Доля же микропредприятий во втором рейтинге, напротив, выросла втрое (см. таблицу 2), в том числе за счёт резкого снижения доходов ряда участников первого исследования.

Таблица 2. Распределение крупнейших компаний АПК и пищепрома Дагестана (без винноконьячного сегмента) по масштабу бизнеса

|

|

2014 |

2 016 |

||||||

|

Колво |

Выручка |

Доля в выручке |

Средняя выручка |

Колво |

Выручка |

Доля в выручке |

Средняя выручка |

|

|

Крупный бизнес |

1 |

1066 |

27,6 |

1066 |

0 |

0 |

0 |

0 |

|

Средний бизнес |

0 |

0 |

0 |

0 |

1 |

1088,5 |

21,8 |

1088,5 |

|

Малый бизнес |

20 |

2424,1 |

61,5 |

121,2 |

10 |

2285,3 |

45,6 |

228,5 |

|

Микробизнес |

9 |

418,6 |

10,9 |

46,5 |

19 |

1629,3 |

32,6 |

85,8 |

О том, насколько нестабильна ситуация в отрасли, свидетельствует всего один факт. Только половина из 30 дагестанских компаний АПК и пищепрома, представленных в первом рейтинге, перешла во второе исследование, остальные либо не смогли нарастить выручку до минимального необходимого уровня 65 млн рублей, либо вообще вышли из игры (в последнем случае самый яркий пример – проект «Дагагрокомплекс»).

В ряде случаев появление в рейтинге новых предприятий стало результатом реализации инвестпроектов, и это само по себе весьма примечательно, поскольку смысл инвестиций в том и состоит, чтобы создавать новые быстрорастущие компании. Среди таких проектов, уже преодолевших минимальный уровень для входа в рейтинг, отметим тепличный комплекс «Агромир», рыбоводческое предприятие АО «ДагПИРХ», «Кизляр – Урицкий мясокомбинат», птицефабрику «Экопродукт» из Магарамкентского района. Отдельно следует выделить успехи животноводческого предприятия «Кизлярагрокомплекс», которое благодаря значительным инвестициям в модернизацию производства смогло в 2014–2016 годах нарастить выручку почти на 80% и выйти на показатели рентабельности выше 20%. При сохранении таких темпов роста предприятие к концу десятилетия сможет пополнить ряды среднего по всероссийским меркам бизнеса, составив компанию бессменному лидеру рейтинга – ОАО «Денеб».

Достижения «Кизлярагромкомплекса» следует внимательно изучать инициаторам ряда новых инвестпроектов в АПК, начатых в Дагестане за последние годы. Это вдвойне необходимо, поскольку далеко не все из новых или прошедших обновление основных фондов предприятий отрасли могут похвастаться быстрым ростом доходов. Один из характерных примеров – Кикунинский консервный завод: ещё в 2015 году это полностью модернизированное предприятие столкнулось с падением выручки примерно на треть и по-прежнему остаётся в сегменте микробизнеса. Очень серьёзные проблемы испытывают некоторые дагестанские птицефабрики – многие из них за три года пережили кратное сокращение выручки, в связи с чем некоторые покинули рейтинг. В таком перенасыщенном сегменте российского АПК как птицеводство, где давно достигнут стопроцентный уровень самообеспечения продукцией, конкуренция в период экономического кризиса резко обострилась, и преимущества в ней заведомо имеют крупные производители.

Единственным сегментом дагестанского АПК, который в 2014–2016 годах действительно демонстрировал уверенный рост, было виноградарство, о чём свидетельствуют показатели трёх компаний из верхней части рейтинга – АО «Им. Н. Алиева», ООО «ДЗИВ-2» (собственные виноградники Дербентского завода игристых вин) и СПК «Алмаз» из Сергокалинского района, поставщика винограда для Кизлярского коньячного завода (ККЗ). По официальным данным, с 2013 по 2017 год в Дагестане было посажено более 8,5 тысячи гектаров виноградников, что позволило довести их общую площадь более чем до 25 тысяч гектаров и собрать в прошлом году рекордный за последние три десятилетия урожай винограда – почти 169 тысяч тонн.

В этом же сегменте следует отметить по-прежнему неприватизированные виноградарские предприятия – МУП «Татляр» и ГУП «Каспий», которые не отличаются устойчивой динамикой выручки, но показывают хорошую рентабельность (в первом рейтинге также присутствовал ещё один ГУП – «Кировский», но его доходы за 2016 год оказались меньше 65 млн рублей). Два указанных ГУПа являются единственными стабильными хозяйствами с этой формой собственности в Дагестане, однако давно планируемая приватизация ГУПов по-прежнему далека от завершения. По имеющимся данным, в прошлом году все примерно 50–60 дагестанских ГУПов (включая 30 сельскохозяйственных) принесли в бюджет всего 760 тысяч рублей.

В самой винно-коньячной отрасли ситуация в рассматриваемый период в целом оставалась стабильной (см. таблицу 3). По итогам 2016 года первая тройка игроков была той же, что и прежде: ККЗ, ДЗИВ и Дербентский коньячный комбинат (ДКК), причём два крупнейших коньячника, как и прежде, демонстрируют очень высокую рентабельность, а ДЗИВ за это время смог войти в число формально крупных компаний, преодолев в 2016 году порог выручки в 2 млрд рублей.

Таблица 3. Крупнейшие компании винноконьячной промышленности Дагестана

|

Место 2016 |

Место 2014 |

Компания |

Выручка от продажи (за вычетом НДС, акцизов и пр.), 2016 г., млн руб. |

Выручка от продажи за вычетом НДС, акцизов и пр.), 2015 г., млн руб. |

Выручка от продажи за вычетом НДС, акцизов и пр.), 2014 г., млн руб. |

Прирост выручки 2016/2015 гг., % |

Прирост выручки 2015/2014 гг., % |

Чистая прибыль/убыток, 2016 г., млн руб. |

Чистая прибыль/убыток, 2015 г., млн руб. |

Чистая прибыль/убыток, 2014 г., млн руб. |

Рентабельность (доля чистой прибыли в выручке), 2016 г., % |

Рентабельность (доля чистой прибыли в выручке), 2015 г., % |

Рентабельность (доля чистой прибыли в выручке), 2014 г., % |

|

1 |

1 |

ФГУП "Кизлярский коньячный завод" |

2477,5 |

2414,6 |

2 312,1 |

2,6 |

4,4 |

653,2 |

571,9 |

494,7 |

26,3 |

23,7 |

21,4 |

|

2 |

2 |

ОАО "Дербентский завод игристых вин" |

2162,7 |

1971,5 |

1 718,2 |

9,7 |

14,7 |

173,1 |

162 |

123,4 |

8,0 |

8,2 |

7,2 |

|

3 |

3 |

ОАО "Дербентский коньячный комбинат" |

983,6 |

726 |

1 015,6 |

35,5 |

28,5 |

211,3 |

93,6 |

357,1 |

30,2 |

12,8 |

35,0 |

|

4 |

5 |

ЗАО ВКЗ "Избербашский " |

861 |

584,7 |

593,3 |

47,3 |

1,4 |

98,4 |

32,6 |

23,6 |

11,4 |

5,6 |

4,0 |

|

5 |

4 |

ООО "Дербентский винноконьячный комбинат" |

700,8 |

1077,6 |

912,8 |

35 |

18,1 |

11,6 |

8,2 |

28,7 |

1,7 |

0,8 |

3,2 |

|

6 |

10 |

ООО "НПП Виски России" |

356,5 |

141,7 |

52 |

В 2,5 раза |

В 2,7 раза |

7,7 |

0,5 |

1,1 |

2,1 |

0,4 |

2,1 |

|

7 |

|

ООО "Каспийвинпром" |

215,1 |

716,3 |

78,7 |

В 3,3 раза < |

В 9,1 раза |

0,4 |

0 |

0,3 |

0,2 |

0,0 |

0,4 |

|

8 |

|

ООО ПМП "Урари" |

101,9 |

|

|

|

|

0,8 |

|

|

0,8 |

|

|

|

9 |

|

ООО "Кристалл Каспий" |

89 |

10,1 |

24,3 |

В 8,8 раза |

В 2,4 раза < |

3,8 |

н/д |

12 |

4,2 |

|

50,0 |

|

|

|

ИТОГО |

7948,1 |

7642,5 |

6 707.0 |

|

|

|

|

|

|

|

|

Источник финансовых показателей для составления рейтинга – данные системы "СПАРК-Интерфакс"

По оценке на 2015 год, ДЗИВ уверенно занимал вторую позицию на российском рынке игристых вин с долей почти 14%, лишь немного отставая от основного конкурента – питерского ЗАО «Игристые вина». ККЗ в 2015 году занимал четвёртую строчку в списке российских производителей коньяка (7,22%) с перспективой побороться за второе-третье место с московским винно-коньячным заводом «КИН» и Ставропольским ВКЗ, которые также контролировали доли рынка в диапазоне 7–8%. В прошлом году ККЗ заявил о планах переработать порядка 40 тысяч тонн винограда – четверть всего дагестанского урожая и крупнейший объём в стране. Также следует отметить быстрый рост Избербашского ВКЗ, который во время кризиса смог расширить своё присутствие в сегменте бюджетного коньяка, пробившись на полки крупных торговых сетей, таких как «Магнит». ]§[

- 5 просмотров