В сфере АПК и пищевой промышленности РД есть немало компаний, которые подают признаки быстрого роста на волне импортозамещения, но их масштаб чаще всего настолько мал, что даже на внутреннем рынке республики они остаются не слишком заметны. Если руководство РД всерьёз намерено сделать местную сельхозпродукцию одним из главных брендов региона, ему следует срочно усилить поддержку тех производителей, которые уже добились определённых успехов без помощи государства.

Статистика с тенью приписок

Главным поводом для составления первого рейтинга компаний АПК и пищевой промышленности Дагестана стало, безусловно, то повышенное внимание, которое приковано к этим отраслям с момента введения Россией продуктовых контрсанкций в августе 2014 года. За полтора года, прошедшие с этого момента, общественное восприятие моментально вошедшего в моду термина «импортозамещение» уже не раз изменилось: от больших надежд на отечественного производителя – к обоснованным сомнениям в его эффективности, после того как цены на продукты питания резко взлетели.

Южные регионы юга, включая Дагестан, по понятным причинам рассматривались в числе главных лидеров импортозамещения в АПК и пищепроме. И если судить по статистике Минсельхоза республики, то уже первый год «санкционной войны» оказался сверхудачным для отрасли: объём производства продукции сельского хозяйства по всем категориям хозяйств превысил 85 млрд рублей, или более 106% от уровня 2013 года.

Однако финансовые показатели ведущих игроков двух смежных отраслей, которые легли в основу рейтинга, дают совершенно другую картину: в Дагестане попросту не просматривается достаточная масса производителей, которые способны обеспечить такой объём продукции. Как и в случае с недавно опубликованным «Черновиком» рейтингом крупнейших компаний Дагестана по итогам 2013 и 2014 годов, основой для исследования стала информационно-справочная система «СПАРК-Интерфакс».

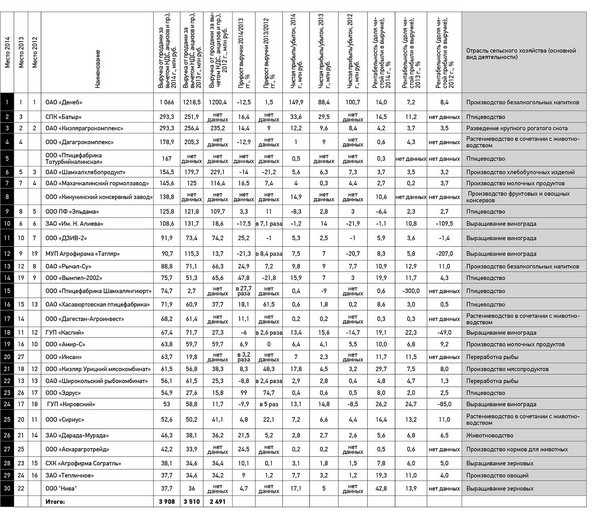

Эти данные не претендуют на исчерпывающую полноту, но в целом дают достоверную картину экономики РД с точки зрения финансовых показателей её ведущих представителей. Если не брать в расчёт предприятия алкогольной промышленности, требующие отдельного исследования, то наиболее заметным игроком в АПК и пищепроме РД является ОАО «Денеб» – хорошо известный в республике и за её пределами производитель безалкогольных напитков. По итогам 2014 года это была единственная организация в рассматриваемом сегменте, которая относилась к крупным предприятиям по формальному признаку – выручке более 1 млрд рублей в год. Однако в начале прошлого года Правительство РФ подняло нижнюю планку выручки для крупного бизнеса до 2 млрд рублей, так что теперь «Денеб» формально окажется в числе средних предприятий.

Что же касается остальных компаний, присутствующих в рейтинге, то в лучшем случае это малые предприятия, а чаще всего – типичный микробизнес. Лишь 9 вошедших в рейтинг дагестанских компаний АПК и пищепрома (за исключением «Денеба») в 2014 году показали выручку в размере более 100 млн рублей, а ниже оборот предприятий стремительно снижается – последний (30-й) участник заработал всего 37,7 млн рублей.

По итогам 2014 года совокупная выручка 30 компаний, вошедших в рейтинг, составила всего лишь 3,9 млрд рублей. Даже если добавить к этому 10 крупнейших производителей алкоголя с общей выручкой за 2014 год 7,4 млрд рублей, всё равно не вполне понятно, каким образом была получена упомянутая выше цифра в 85 млрд рублей. Неужели крестьянско-фермерские и личные подсобные хозяйства Дагестана не только произвели львиную долю сельхозпродукции республики, но и предоставили по ней достоверную отчётность органам статистики? Впрочем, этот вопрос следует адресовать курировавшему АПК вице-премьеру правительства Дагестана Шарипу Шарипову и министру сельского хозяйства Батталу Батталову, которые в прошлом году, как известно, были отправлены в отставку. Как говорится, иных уж нет, а те далече.

БОЛЬШОЕ ВИДИТСЯ НА РАССТОЯНИИ

Для более наглядного понимания ситуации, в которой пребывают АПК и пишепром Дагестана, уместно привести хотя бы общие данные о ряде крупнейших компаний, представляющих две эти отрасли в соседнем регионе – Ставропольском крае. Несмотря на разный уровень социально-экономического развития, Дагестан и Ставрополье вполне сопоставимы по ключевому параметру потребительского потенциала – численности населения (в грубом приближении – порядка 3 млн человек).

Таб. 1. Валовая выручка за 2014 год, млн. рублей

По итогам 2014 года в Ставропольском крае было 10 компаний АПК и пищепрома с выручкой более 2 млрд рублей (не считая предприятий винно-коньячной промышленности). Среди них – подразделения таких известных федеральных холдингов, как ГАП «Ресурс» и «Агрико», а также крупный производитель макаронных изделий «Байсад – Кисловодск», ставропольский и пятигорский молкомбинаты.

Некоторые из этих компаний отличаются отменными по нынешним временам показателями рентабельности. В рейтинге крупнейших компаний СКФО за 2014 год, по версии журнала «Эксперт ЮГ», в десятку самых рентабельных компаний округа попали сразу пять ставропольских предприятий АПК и пищепрома. Это позволяет сделать уверенный вывод, что Ставрополье оказалось в числе тех регионов, которые уже выиграли от новой ситуации на российском продовольственном рынке.

Однако это преимущество возникло, разумеется, не на пустом месте, а в результате политики краевых властей по привлечению и поддержке инвесторов. В Дагестане, правда, соответствующая политика тоже декларируется на протяжении многих лет, но результаты пока не слишком впечатляют. В случае с АПК достаточно привести всего один пример – проект логистического центра ГК «Агрико», заявленный ещё в 2011 году и с тех пор превратившийся в долгострой. На Ставрополье же этот холдинг успешно развивает сразу пять предприятий.

ФУНДАМЕНТ ДЛЯ УСПЕХОВ ЕСТЬ

И всё же хоронить дагестанский АПК явно преждевременно. Данные рейтинга по итогам 2014 года показывают, что в республике есть довольно большая группа производителей, которая показывает убедительные финансовые показатели как минимум в трёхлетнем периоде.

Прежде всего это компании, которые в 2012–2014 годах демонстрировали увеличивающийся прирост выручки. К ним относятся ОАО «Кизлярагрокомплекс», ОАО «Махачкалинский гормолзавод», ОАО «Рычал-Су», птицеводческое предприятие «Эдрус», животноводы ЗАО «Дарада-Мурада», агрофирма «Согратль» и ЗАО «Тепличное» – единственный представитель сегмента АПК, на которого особенно рассчитывает руководство Дагестана. Кстати, ООО «Агромир», владеющее одноимённым тепличным комплексом на окраине Махачкалы, который неоднократно назывался «прорывным» в АПК Дагестана, в 2014 году заработал всего 2,8 млн рублей при чистом убытке 1,1 млн рублей.

Говоря о динамике выручки дагестанских предприятий АПК за 2012–2014 годы, следует особо отметить компании, которые занимаются выращиванием винограда. В рейтинге этот сегмент представляет пять предприятий, три из которых имеют статус муниципальных и государственных. Ещё в 2012 году почти все из них (за исключением «дочки» Дербентского завода игристых вин ООО «ДЗИВ-2») имели убытки, превышающие размер выручки или сопоставимые с ним.

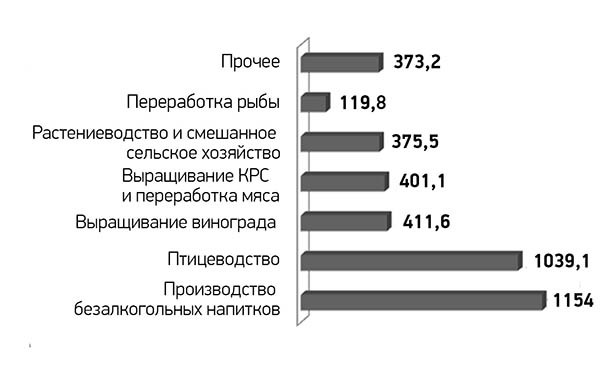

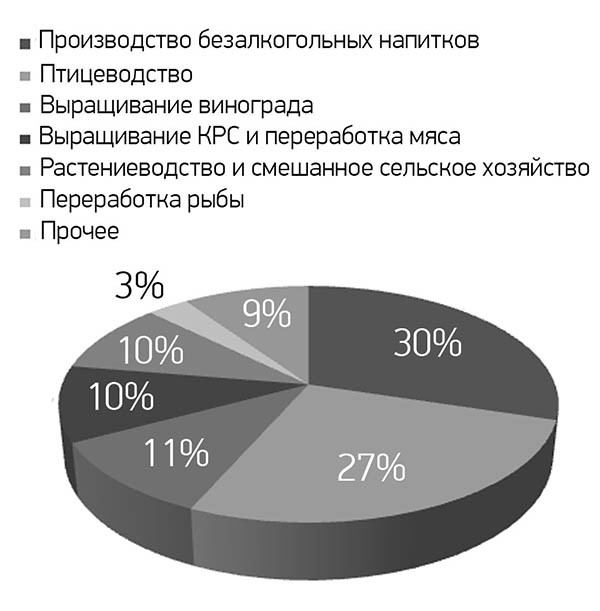

Таб. 2. Доля выручки по отраслям

Напомним, 2012 год был кризисным для всей виноградарской отрасли Дагестана. Валовый сбор винограда тогда упал от 139 до 59 тысяч тонн и более-менее восстановился только к 2014 году, достигнув уровня в 137,2 тысячи тонн, из которых 56% пришлось на личные подсобные хозяйства. Однако в два последующих года крупные по меркам региона производители винограда резко нарастили обороты и вышли на хорошую рентабельность. Особенно отметим два ГУПа из Каякентского района – «Каспий» и «Кировский».

С точки зрения показателей рентабельности, АПК и пищепром Дагестана вообще выглядят более чем перспективной отраслью для новых инвесторов, если, конечно, вынести за скобки текущие масштабы бизнеса. Из 30 крупнейших компаний двух отраслей по итогам 2014 года только две были убыточными, остальные показали прибыль; средний показатель чистой прибыли (без учёта «Денеба») составил 7,8 млн рублей. Для сравнения: годом ранее средняя чистая прибыль компаний, которые представлены в рейтинге за 2014 год, составляла 6,3 млн рублей, а по итогам 2012 года – лишь 3,5 млн рублей.

В число компаний, которые были прибыльными за все три года, которые вошли в данные рейтинга, относятся «Денеб» и «Рычал-Су» (прохладительные напитки), «Кизлярагрокомплекс» и «Кизляр Урицкий мясокомбинат» (мясопродукция), два производителя молочных продуктов – Махачкалинский гормолзавод и «Амир-С», три птицеводческих предприятия – «Вымпел-2002», Хасавюртовская птицефабрика и «Эдрус», «Шамхалхлебопродукт», Широкольский рыбокомбинат и ещё ряд компаний. Два предприятия среди участников рейтинга – ОАО «Рычал-Су» и ООО «Сириус» – три года подряд показывали рентабельность выше 10%.

ПТИЦА НА ВЗЛЁТНОЙ ПОЛОСЕ

Если оставить в стороне сегмент прохладительных напитков, в котором Дагестан может похвастаться двумя состоявшимися брендами федерального уровня («Денеб» и «Рычал-Су»), то наиболее значимой нишей АПК и пищепрома в республике является птицеводство. За 2012–2014 годы дагестанские птицефабрики показали весьма динамичный рост выручки, при этом в сегменте появились новые весьма заметные игроки – СПК «Батыр», созданный бизнесменом Аштаром Батыровым на базе обанкротившейся Ботаюртовской птицефабрики, и Тотурбийкалинская птицефабрика. Почти вдвое за три года нарастила обороты Хасавюртовская птицефабрика, а ПФ «Шамхалянгиюрт» в 2013–2014 годах увеличила оборот в 23 раза.

Источник роста дагестанских птицефабрик совершенно очевиден: неудовлетворённый внутренний спрос. В 2013 году руководство Минсельхоза республики приводило такую статистику: при необходимости 75 тысяч тонн мяса птицы и 800 млн яиц собственное производство могло обеспечить только 15 тысяч тонн мяса и 110 миллионов яиц. Иными словами, задача импортозамещения в сегменте мяса птицы для Дагестана изначально предполагала конкуренцию на полке не с иностранной продукцией, а с другими регионами России.

Судя по динамике выручки птицефабрик за 2012–2014 годы, эта борьба идёт вполне успешно. Тем не менее, судя по отчётам Минсельхоза РД, одновременно убыточность производства птицы всех видов выросла на 4,7%. Основной причиной этого стали удорожание комбикормов и зернофуража, а также увеличение тарифов на энергоресурсы. Подтверждением этого являются финансовые показатели одного из лидеров сегмента – птицефабрики «Эльдама», у которой за три года рентабельность ушла в минус. Ряд других игроков в этом сегменте в 2014 году работали с минимальной рентабельностью.

Кроме того, следует напомнить, что среди инвестиционных проектов в АПК Дагестана, давно перешедших в число долгостроев, значатся два предприятия именно в сфере птицеводства. Первый из них, ООО АПК «ЭкоПродукт», предполагал создание производства мощностью 4,5 тысячи тонн мяса бройлеров, а второй, нашумевший проект «АгроДагИталия» – выпуск 35 тысяч тонн мяса бройлеров и более 600 млн штук товарного яйца всего лишь на первом этапе.

Последний проект быстро пришёлся ко двору властям: его наделили статусом приоритетного со всеми вытекающими отсюда последствиями (компенсация части затрат по проектно-сметной документации и разработке бизнес-плана, льготное налогообложение). Также проект рассчитывал на получение госгарантий, но в 2014 году в перечень получателей не вошёл. Однако в конце прошлого года представитель «АгроДагИталии» заявил, что проект затормозился, поскольку республиканское правительство не обеспечивает его коммунальными сетями (газовыми и электрическими). Пока дагестанской мегаптице лишь остаётся мечтать о лучших временах, хотя в прошлом декабре стало известно, что определённое движение в рамках проекта «АгроДагИталии» всё же происходит. Речь идёт о завершении строительства цеха по переработке баранины в Ботлихе в качестве первого этапа его реализации, что, впрочем, весьма далеко от первоначальных замыслов поставлять продукцию нового птицекомплекса в страны Евросоюза.

ДЕФИЦИТ ГОСПОДДЕРЖКИ ДЛЯ ЛИДЕРОВ

Немало вопросов вызывает и состояние животноводческого сегмента, особенно в части эффективности использования мер господдержки. Судя по высказываниям руководства Минсельхоза РД, это одна из наиболее активно финансируемых отраслей – в частности, в 2014 году на поддержку молочного животноводства было выделено почти 237 млн рублей. Впрочем, одновременно ведомство признаёт, что, вопреки денежным вливаниям, в данном сегменте сохраняется сильный моральный и физический износ оборудования.

По официальной статистике, большую часть (почти 523 тысячи тонн)молока в республике производят крестьянские фермерские хозяйства, а на сельхозпредприятия приходится почти в пять раз меньше. Наиболее успешными по финансовым показателям производителями молока в 2014 году стали предприятия смешанного типа: ОАО «Кизлярагрокомплекс» и ЗАО «Дарада-Мурада». Помимо растущих выручки и прибыли, эти предприятия лидируют по объёмам производства молока в физическом весе, занимая первое и третье места по итогам года. Остальные же предприятия этого профиля, несмотря на схожий объём производства, в рейтинг крупнейших компаний АПК Дагестана не попали (например, ЗАО «Молочник», СПК им. Дахадаева, ООО «Аверьяновка»).

Подпрограмма мясного скотоводства в 2014 году была профинансирована на 32 млн рублей, а мероприятия подпрограммы по развитию животноводства — на 551 млн рублей. На возмещение части затрат по наращиванию маточного поголовья овец и коз было выделено около 213 млн рублей. Но, как ни странно, из наиболее крупных предприятий – держателей поголовья (свыше 3 000 голов скота) — в рейтинг попало только ООО «Сириус» (6,5 тысячи голов). Зато СКХ «Агрофирма “Согратль”» c почти трёхкратно превышающим поголовьем (16 тысяч голов) отстаёт от него по выручке почти в 15 раз. КХ «Агрофирма “Чох”» (14 тысяч голов) закончило 2014 год с выручкой 1,85 млн (со снижением на 5% относительно прошлого года). В суммарном объёме поголовья опять же наблюдается сильный крен в сторону крестьянских фермерских хозяйств.

Таблица составлена на основании данных, опубликованных в информационно-справочной системе «СПАРК-Интерфакс»

- 74 просмотра